Blogブログ

戦略を選ぶ大事なポイント2 パフォーマンス指標の見方2019.07.02| コラム

トレードの成績を評価する為には、パフォーマンス指標(統計指標)を使います。

よく使用される指標を順番に説明していきます。

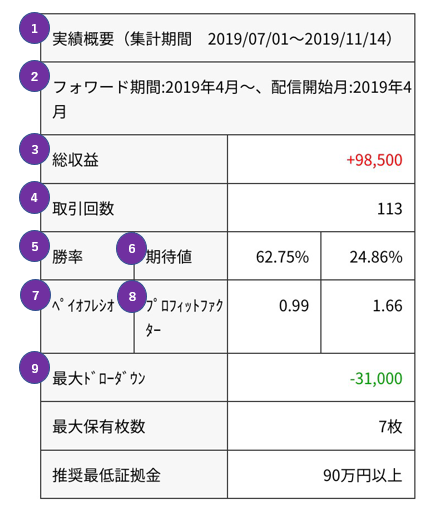

①集計期間

トレードのパフォーマンスを集計した集計です。

②フォワード期間

フォワードというのは、その戦略を構築し、

実際に運用をした期間です。

そうでないものは、戦略を作る為に検証したバックテストの

データになります。フォワード期間が長いほど、その戦略の

成績は信頼の高いものになります。

③総収益

戦略の通りに日経225ミニで取引した時の利益、

または損失の金額です。

④取引回数

集計期間で取引した回数です。

⑤勝率

勝率:トレードの勝つ確率(勝ち数÷トレード回数)

引き分け(同値撤退)を勝ちか負けに含める場合と、

含めない場合あります。

実際のトレードでは、手数料などが掛る為、

損益でみると「負け」になりますが、

ロジックとは関係無い要素で「負け」と判定してしまうと

売買手法のパフォーマンスを正確に測定できない為、

基本的には引き分けは含めず、損益に手数料は含めません。

ただし、裁定取引型の売買手法では「手数料」は

無視できない数字になるので、入れるケースが多くなります。

⑥期待値

期待値というのを平たくいいますと、「勝ち負けに関係なく、

1回トレードをする度に、どれくらいの利益が見込めるか」

というのを計算した値です。

期待値が27.43%だとすると、100円投資すれば、

それが127.43円になる期待ができるということです。

プロフィットファクターと意味合いは似ています。

⑦ペイオフレシオ(POR)

別名リスクリワードレシオとも言われます。

これは勝ちトレードの平均額 ÷ 負けトレードの平均額(絶対値)

です。

例えば4回トレードして、+60円、-50円、-30円、+80円

合計60円のプラスになった場合、

70(平均利益)÷ 40(平均損失)=1.75

がプペイオフレシオです。

+30円、-60円、+40円、+50円、

合計60円のプラスになった場合、

40円(平均利益)÷ 60円(平均損失) = 0.67

がペイオフレシオです。

ペイオフレシオが高いと1回毎トレードで損失の割合が少なく、

低いと、1回毎のトレードでは損失する場合、

大きく負けることになります。

ペイオフレシオは高い方がパフォーマンスが

良いとは一概には言えません。

勝率20%でペイオフレシオ2 と、

勝率50%でペイオフレシオ1.2

では、後者の方が圧倒的に収支は良いのです。

ペイオフレシオでの収益の良し悪しを測るには、

勝率と合わせて見る必要があります。

⑧プロフィットファクター(PF)

勝ちトレードの合計額を負けトレードの

合計額(絶対値)で割った値です。

例えば3回トレードして、+70円、-40円、+70円

合計100円のプラスになった場合、

140円÷ 40円 = 3.5がプロフィットファクターです。

同じ合計100円でも、+240円、-400円、+260円で

合計100円のプラスになった場合だと、

500円 ÷ 400円 =1.25です。

つまりプロフィットファクターが高いほど、ロスが少なく、

効率よく資金を増やしている。

トレードのストレスが無い優秀な戦略と考えます。

プロフィットファクター「1」が損益分岐点です。

1以下になると、そのトレードの累計損益はマイナス収支です。

⑨ドローダウン(最大ドローダウン)

任意のトレード期間における、損益のピークからボトムの

マイナス収支幅、下落率を指します。

例えば100万円の資金からスタートし、資金が105万円になり、

その後95万まで落ち込み、今現在103万円だとすると、

ドローダウンは資金のピーク、105万から資金のボトムである

95万を差し引いた、10万円がドローダウンになります。

このドローダウンは、どれだけその戦略に「リスク」があるのかを

示す指標として大変重要なパフォーマンス指標の一つです。

その戦略の過去最大のドローダウンを『最大ドローダウン』といい、

システムトレード、売買ロジックを運用するにあたり、

リスクの基準とする指標としてよく利用されます。

これらの指標の見方は以上の通りです。

戦略を運用するトレーダーは「パフォーマンス指標」によって

使う戦略と資金量を決定する判断材料として不可欠なものです。